摘要:这些措施是在中国人民银行最近实施降息的基础上推出的。如果中国能够成功提振经济增长,将对包括原油、铝、铜、玉米、大豆和小麦在内的大宗商品市场产生深远的影响。过去20年,许多大宗商品的价格走势与中国经济增长保持一致,通常伴有一年左右的滞后。

芝商所董事总经理兼首席经济学家 Erik Norland

10月中旬,世界第二大经济体中国公布了刺激经济增长的具体方案:

为地方政府提供2.3万亿元人民币的财政支持,相当于GDP的1.8%。

下达1万亿元人民币的地方政府新增债券额度,用于将房地产开发商的债务整合至地方政府资产负债表,相当于GDP的0.8%。

提供1万亿元人民币用于对全国性大型银行进行资本重组,相当于GDP的0.8%。

取消了在绝大部分中国城市购买投资性房地产的限制,同时放宽了对首次购房者的要求。

这些措施是在中国人民银行最近实施降息的基础上推出的。如果中国能够成功提振经济增长,将对包括原油、铝、铜、玉米、大豆和小麦在内的大宗商品市场产生深远的影响。过去20年,许多大宗商品的价格走势与中国经济增长保持一致,通常伴有一年左右的滞后。

以衡量中国经济状况的克强指数(追踪银行贷款、用电量和铁路货运量)为例,其增速在2007年、2010年、2017年和2021年达到峰值。而WTI原油价格则分别大约在一年后(2008年、2011年、2018年和2022年)见顶(图1)。克强指数与中国工业经济的景气度以及众多自然资源的价格走势高度相关。

图1:WTI油价走势通常与中国经济增长趋势一致,但伴有12个月的滞后

资料来源:彭博专业服务(USCRWTIC和CLKQINDX)

工业金属如铝和铜也呈现类似规律,不过有时会较原油更快地反映中国经济增速的变化(图2和图3)。步入21世纪20年代,由于能源转型对铜的强劲需求以及供应增长受限,铜价走势与中国经济增长步伐出现一定程度的背离。相比之下,铝价则更紧密地追随中国经济动向。

图2和图3:铝和铜的价格走势通常也跟随中国经济增速变化

资料来源:彭博专业服务(ALE1、2021年之前采用LA1和CLKQINDX)

资料来源:彭博专业服务(HG1和CLKQINDX)

农产品市场也呈现类似态势。例如,玉米和小麦价格也往往跟随中国经济走势,但滞后期略长,约为12-18个月(图4和图5)。

图4和图5:玉米和小麦价格的变化大致滞后中国经济增长1年多

资料来源:彭博专业服务(C1和CLKQINDX)

资料来源:彭博专业服务(W1和CLKQINDX)

大豆和豆油价格也遵循同样的规律(图6和图7):

图6和图7:大豆及豆油期货价格通常跟随中国经济增长的步伐

资料来源:彭博专业服务(S1和CLKQINDX)

资料来源:彭博专业服务(BO1和CLKQINDX)

最引人瞩目的例子是,2009年的刺激政策推动了一轮强劲的牛市行情,原油和工业金属价格在2011年末站上高点,农产品价格则在2012年见顶。油价从每桶40美元以下飙升至110美元以上。铜价从每磅1.30美元涨至4.60美元以上。多数农产品价格几乎翻了一番。

2009年的刺激政策与当前政策在几个关键方面存在差异。首先,就GDP占比而言,2009年的刺激政策规模明显更大。在2009年至2010年期间,随着政府大力推进基础设施建设,非金融企业债务大幅增长,规模达到了GDP的35%(图8)。而目前已公布的刺激措施规模约占GDP的3.6%,相对经济体量而言,仅相当于2009-2010年刺激力度的十分之一。

图8:中国2009年的刺激措施规模庞大,且发生在债务水平相对较低的环境下

资料来源:国际清算银行,非金融部门信贷总额数据库(Q:CN:H:A:M:770:A,Q:CN:N:A:M:770:A,Q:CN:N:A:M:770:A)

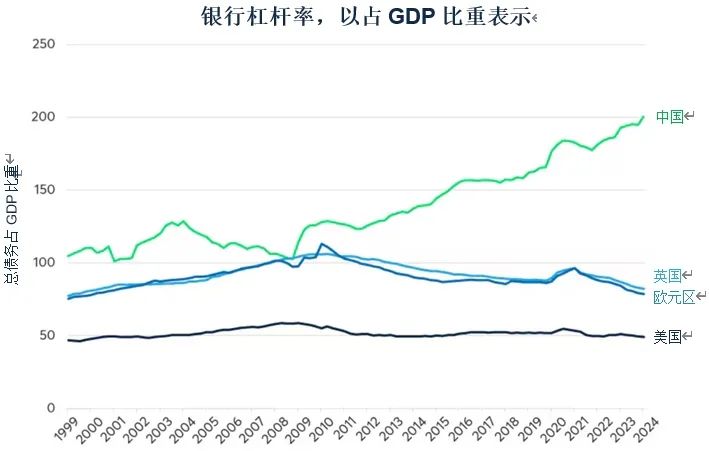

其次,2009-2010年的刺激措施旨在应对外生的全球金融危机。而当前的刺激措施则旨在解决中国的内生性问题,例如房地产价格下跌、消费者信心和支出低迷、地方财政和房企资金紧张以及银行资本充足性不足等。事实上,中国银行业的资产负债表总额接近GDP的200%(图9),远高于其他国家的银行杠杆率。

图9:中国银行业的杠杆率相对于经济体量而言处于极高水平

资料来源:国际清算银行,非金融部门信贷总额数据库

第三,非金融部门居高不下的债务比率或将制约刺激措施的效果。在2009-2010年的刺激措施生效时,中国总体债务比率接近GDP的140%,远低于欧洲或美国。而如今,中国的非金融(或非银行)部门的杠杆率接近GDP的300%,高于欧洲或美国(图10)。在低债务比率的环境下,新增借款可以迅速拉动GDP的投资和消费部分。相反,在高债务比率的环境下,新增借款通常用于现有债务的再融资,而难以有效提振GDP构成中的投资或消费部分。事实上,目前的刺激方案似乎正落入这一窠臼:允许地方政府发行债券以吸收房企债务,并将其整合到地方政府的账簿上,同时增加国家公共债务以增强全国性大型银行的资本。这与美国、爱尔兰和西班牙等国在2008-2010年期间的做法如出一辙。虽然这些措施阻止了经济进一步下滑,但却未能带来强劲的经济复苏。

图10:中国非金融(非银行)部门的杠杆率极高

资料来源:国际清算银行,非金融部门信贷总额数据库

最后,利率问题也不容忽视。尽管中国人民银行一直在下调利率,但与此同时中国的核心通胀率也在不断下降。事实上,近年来中国人民银行的政策利率与核心通胀之间的差距保持相对稳定,但目前这一差距较过去某些时期有所扩大(图11)。这表明中国的实际利率并未真正下降,目前的货币政策并非处于显着宽松的状态。要通过货币政策大幅刺激经济可能需要将利率下调至接近零的水平。然而,接近零的利率也可能引发资本外逃和人民币贬值的压力,这或许是中国人民银行不愿过快、过度放松货币政策的原因。人民币大幅贬值或将加剧国际社会针对中国的贸易保护主义情绪。

图11:中国人民银行的政策利率相对于核心通胀率仍然偏高

资料来源:彭博专业服务(CHLLM1YR、PBOC7P、CNDR1Y和CNCPCRY)

尽管中东地缘政治局势动荡,俄乌冲突持续胶着,但大宗商品价格却表现低迷,其中一个重要原因就在于中国需求增长疲软。如果中国能够有效遏制甚至扭转经济增速放缓的趋势,全球大宗商品价格或将迎来上涨。然而,关于中国最新刺激政策对经济增长的提振程度,最终结论仍有待分晓。

芝商所市场经济研究报告

芝商所 (CME Group) 的金融专家与行业思想领袖将对影响每一个主要资产类别的市场热点及事件进行解析,为您提供简单易懂且与市场动态息息相关的分析研究报告,您可从中了解金融市场的最新动态和前沿趋势,捕获最佳投资机会。